全球最大乳制品出口商恒天然突然宣布重大资产剥离,包括安佳等消费品业务,这一举动更加引人注目。

今天,新西兰乳业合作社恒天然发布了2024财年第三季度业绩。财报显示,恒天然截至4月30日的2024财年前九个月的持续经营税后利润为10.13亿新西兰元,较去年同期增长2%。

“这一业绩得益于合作社所有三个产品部门持续强劲的盈利。”恒天然全球首席执行官Miles Hurrell在财报中指出,其中,被剥离名单上的食品服务和消费品业务表现尤为强劲,盈利较去年同期有所改善。

迈尔斯·赫雷尔先生今天还透露,恒天然的潜在撤资已引起各方“浓厚兴趣”。有趣的是,有新西兰媒体“提名”中国乳制品巨头伊利,猜测其可能成为潜在买家。

照片 1

恒天然全球首席执行官 Miles Hurrell

“业务量极小”

我们先从中国市场的最新成绩单说起。

照片 2

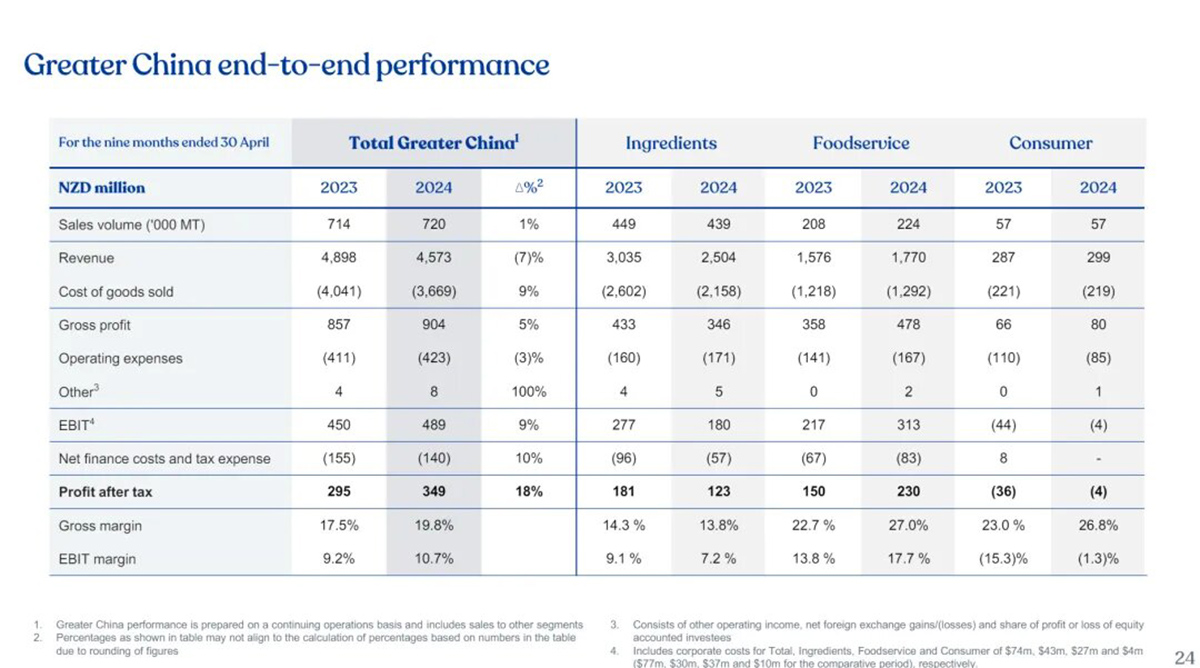

如今,中国约占恒天然全球业务的三分之一。截至4月30日的2024财年前九个月,恒天然在华收入略有下降,但利润和销量均有所增长。

业绩数据显示,期内,恒天然大中华区营收45.73亿新西兰元(约合203.15亿元人民币),同比下降7%。销售额同比增长1%。

此外,恒天然大中华区毛利润为9.04亿新西兰元(约合40.16亿元人民币),同比增长5%;息税前利润为4.89亿新西兰元(约合21.72亿元人民币),较上年增长9%;税后利润为3.49亿新西兰元(约合15.5亿元人民币),较上年增长18%。

我们来逐一看一下这三个业务板块。

财报显示,原材料业务仍“占据”营收的大部分。2024财年前9个月,恒天然大中华区原材料业务营收25.04亿新西兰元(约合人民币111.24亿元),息税前利润1.8亿新西兰元(约合人民币8亿元),税后利润1.23亿新西兰元(约合人民币5.46亿元)。小食代指出,这三项指标同比均有所下降。

从利润贡献来看,餐饮服务无疑是恒天然在大中华区“最赚钱的业务”。

期内,该业务息税前利润为4.4亿新西兰元(约合19.55亿元人民币),税后利润为2.3亿新西兰元(约合10.22亿元人民币)。此外,营收达到17.7亿新西兰元(约合78.63亿元人民币)。小食代注意到,这三项指标均同比增长。

照片 3

无论从营收还是利润来看,消费品业务的“大头”都是最小的,也是唯一不盈利的业务。

业绩数据显示,2024财年前9个月,恒天然大中华区消费品业务营收2.99亿新西兰元(约合13.28亿元人民币),息税前利润及税后利润均为亏损400万新西兰元(约合1779.6万元人民币),亏损额有所收窄。

根据恒天然此前公告,大中华区消费品业务也计划剥离,其中涉及安佳、安侬、安满等多个在中国知名度不小的乳制品品牌。恒天然暂无计划出售其乳制品合作伙伴安佳在中国“最赚钱的业务”——餐饮服务。

恒天然表示:“安佳食品专业公司在大中华区拥有强大的影响力,在东南亚等市场也拥有进一步增长的潜力。我们与餐饮客户合作,利用我们的应用中心和专业厨师资源,测试和开发适合其厨房的产品。”

图片4

电话“爆满”

我们来看看恒天然的整体表现。

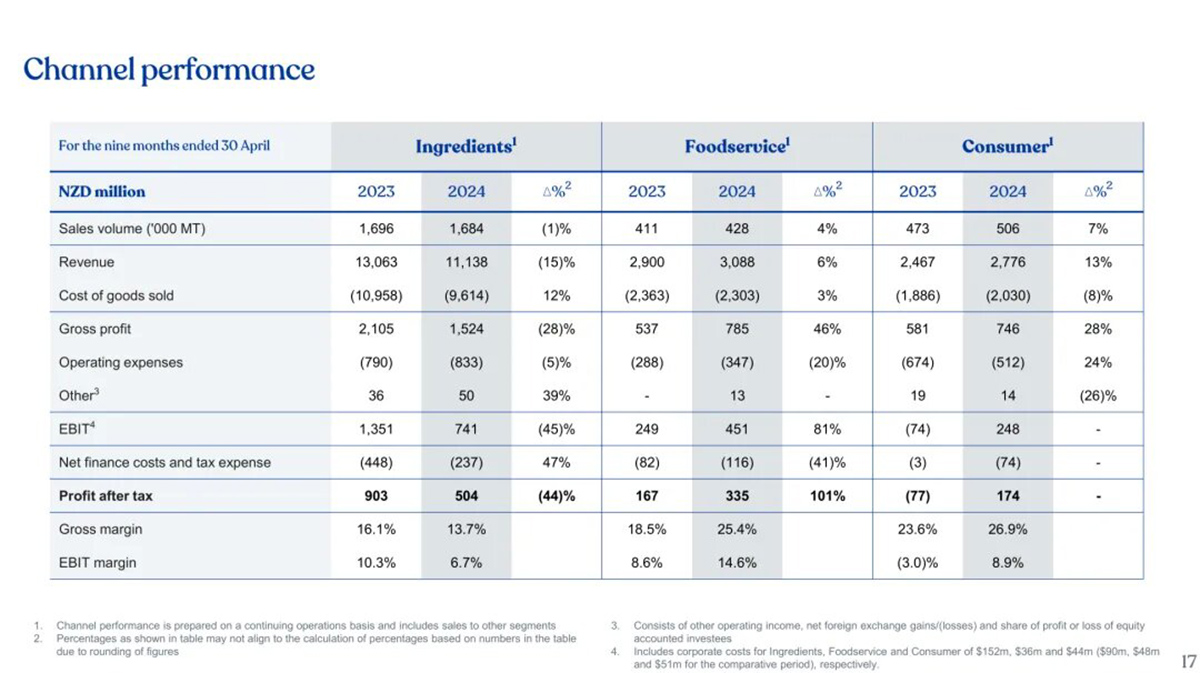

财报显示,2024财年前9个月,恒天然原料业务营收111.38亿新西兰元,同比下降15%;税后利润5.04亿新西兰元,同比下降44%。食品服务营收30.88亿新西兰元,同比增长6%,税后利润3.35亿新西兰元,同比大涨101%。

此外,消费品业务营收为27.76亿新西兰元,较上年同期增长13%,税后利润为1.74亿新西兰元,而上年同期亏损7700万新西兰元。

图5

不难看出,在这个吸引潜在买家的关键节点上,恒天然消费品业务交出了一份亮眼的成绩单。

“对于消费品业务来说,过去九个月的表现非常出色,是相当长一段时间以来最好的表现之一。”迈尔斯·赫雷尔先生今天表示,这与分拆的时机无关,但它确实显示了恒天然消费品品牌的实力,“你可以称其为偶然”。

5月16日,恒天然宣布了公司近年来最重要的战略决策之一——计划全部或部分剥离其消费品业务,以及整合后的恒天然大洋洲业务和恒天然斯里兰卡业务。

该公司在一次投资者介绍会上表示,其全球优势在于配料业务和食品服务,旗下拥有NZMP和Anchor Specialty Dairy Specialty Partners两个品牌。为了巩固其作为“全球领先的高价值创新乳制品配料供应商”的地位,其战略方向已发生重大转变。

图6

如今看来,这家新西兰乳业巨头有意出售的这笔大业务并不缺乏人们的兴趣,甚至已经成为很多人的眼中钉。

万昊今天表示:“继本月初我们宣布重大战略方向调整后,我们已收到大量有意参与我们消费品业务及相关业务剥离的各方信息。”

有趣的是,据新西兰媒体今日报道,郝万上周在奥克兰举行的中国商业峰会上透露,他的手机“发热”。

“虽然哈万先生没有透露电话交谈的细节,但他很可能向来电者复述了他告诉奶农股东和政府官员的内容——内容并不多。”报道称。

潜在买家?

尽管恒天然并未透露进一步进展,但外界已热议。

例如,澳大利亚媒体NBR根据类似的交易估值估计,该业务的任何权益将耗资约25亿澳元(约合120亿元人民币)。全球跨国公司雀巢已被提及为潜在买家。

小食代言人注意到,近日在新西兰知名广播节目《The Country》中,主持人Jamie Mackay也对伊利进行了点名,他表示,全球排名在恒天然之前的乳业巨头依次为Lantris、DFA、雀巢、达能、伊利等。

“这只是我个人的想法和猜测,但中国伊利集团(于 2019 年)收购了(新西兰第二大乳制品合作社)Westland 的(100% 股份),也许他们有兴趣进一步发展。”Mackay 认为。

图7

对此,零食今日也向伊利方面进行了询问。“我们目前没有收到这方面的信息,不清楚。”伊利相关负责人回复道。

今天有乳业资深人士今日向小吃代分析称,伊利在新西兰已经有不少布局,进行大规模收购的可能性不高,而蒙牛在新管理层刚刚上任的节点上,也不太可能进行大规模交易。

该人士还推测,在国内乳业巨头中,飞鹤具备“出售”的可能性和合理性,“因为飞鹤不仅资金充足,而且有拓展业务、提升估值的需求。”不过,飞鹤今日并未回复关于零食代理商的问询。

图8

未来谁将收购恒天然的相关业务,可能会影响中国市场乳制品的竞争格局;但这并非一朝一夕就能实现的。迈尔斯·赫雷尔先生今天表示,此次分拆过程尚处于早期阶段——公司此前预计至少需要12至18个月。

“我们致力于让奶农股东、基金份额持有人、我们的员工和市场随时了解最新动态。”郝先生今天表示:“我们正在推进这一战略更新,并希望在未来几个月分享更多细节。”

上行指引

迈尔斯·赫雷尔先生今天表示,根据最新业绩,恒天然已将2024财年持续经营盈利预期范围从每股0.5-0.65新西兰元上调至每股0.6-0.7新西兰元。

“就当前产奶季而言,我们预计原奶收购价格中位数将保持不变,为每公斤乳固体7.80新西兰元。随着本季度末的临近,我们已将(价格指导)范围缩小至每公斤乳固体7.70新西兰元至7.90新西兰元。”万浩说道。

图9

“展望2024/25产奶季,牛奶供需动态仍保持微妙平衡,而中国的进口量尚未恢复到历史水平。”他表示,鉴于未来的不确定性以及全球市场持续波动的风险,采取谨慎态度是明智之举。

恒天然预计原奶收购价格在每公斤乳固体 7.25 新西兰元至 8.75 新西兰元之间,中间价为每公斤乳固体 8.00 新西兰元。

作为恒天然的合作设备供应商,Shiputec致力于为广大乳业企业提供全套一站式奶粉包装服务。

发布时间:2024年6月3日